Noticias

Las secuelas del Covid-19 en la economía continuarán golpeando al sector automotriz no solo en lo que resta del año, pues se estima que hasta 2026 podría recobrar sus niveles de producción

El impacto brutal de esta pandemia también ha puesto en jaque el funcionamiento de la economía global, al desarticular durante muchos meses las gigantescas cadenas de suministro interindustrial, logística y servicios que enlazaban a los cinco continentes y, que, muy probablemente, experimentarán importantes ajustes, en el sentido de que corporaciones y gobiernos darán mayor prioridad a las estrategias de articulación regional, en detrimento de las que favorecían la operación de redes globales.

La mala noticia, es que el desafío sanitario impuesto al mundo por el coronavirus Covid-19, aún está lejos de ser controlado, toda vez que aún las expectativas más optimistas de contar con vacunas realmente confiables para inmunizar a la población mundial se han extendido ya, hacia bien entrado el segundo trimestre del 2021, por lo que el anhelado momento de emprender la construcción de una nueva normalidad continúa siendo incierto.

En ese contexto donde se confrontan la esperanza y la incertidumbre, los escenarios que perciben las principales agencias e instituciones que realizan estudios prospectivos y pronósticos, en torno al probable desempeño de la economía mundial y de sus componentes regionales y nacionales, en ningún caso permiten apostar por el optimismo y especialmente para el corto plazo.

La tiranía de la “L”

Como se puede observar en el Cuadro 1, los consensos y pronósticos sobre el desempeño de la economía mundial, regional y de países relevantes, sugieren que, para el cierre de este año terrible, el Producto Interno Bruto (PIB) de la economía global reportará una recesión de -5.5%, mientras que para el 2021 esperan una recuperación parcial del orden de 4.4%, y de 3.8% y 3.4% para el 2022 y 2023, en ese orden.

De materializarse ese desempeño, sería hasta el 2022 cuando el PIB mundial consiga recuperarse y superar ligeramente el nivel que tenía antes de la pandemia.

A nivel de regiones y de países, la única región de alto peso específico para la economía global, que conseguirá superar la recesión en el corto plazo será el continente asiático, cuyo motor principal será China, la única economía que, muy probablemente, conseguirá registrar un pequeño crecimiento, proyectado en 0.5% para este 2020, seguida por la India que, a pesar del profundo bache recesivo de -6.3%, esperado para este año, existe confianza de que esa caída de su PIB será plenamente compensada durante el 2021, en el que se estima repuntará 6.7% y reiniciará un nuevo ciclo de crecimiento sostenido a tasas cercanas al 6% anual en los próximos tres años.

Por lo que toca al subcontinente europeo, las expectativas de los expertos coinciden en que el conjunto de las economías que participan en la Zona Euro registrará este año un impacto recesivo de alrededor de -8.7%, del cual no alcanzarán a reponerse hasta el 2022.

Las naciones desarrolladas de América del Norte tampoco saldrán bien libradas de los impactos recesivos generados por la crisis sanitaria. Para el final de 2020, los pronósticos se alinean en torno a una recesión esperada de -6.1% para la economía de Estados Unidos y de -7% para Canadá. Al igual que en los casos de la economía mundial y de la Zona Euro, las expectativas de recuperación sugieren que tendrá forma de “L”, y que será hasta el 2022 cuando nuestros dos socios comerciales consigan superar el valor de sus PIB registrados en el 2019.

Lamentablemente, los pronósticos de los expertos con relación al comportamiento de la economía mexicana en el corto, mediano y largo plazos, dibujan horizontes más sombríos, en los que nuestro país podría experimentar una caída del PIB nacional de hasta -12.8% al cierre del 2020, como sugieren los escenarios proyectados por el Banco de México, y lo peor es que las expectativas de recuperación proyectan también una recuperación en “L” pero mucho más alargada, tanto, que muy probablemente nos llevará más de cinco años recuperar y superar el valor registrado por el PIB Nacional al cierre del 2018.

Otra triste noticia para la economía mexicana fue la presentación del anteproyecto de las leyes de ingresos y de egresos del Gobierno Federal y de los Criterios Generales de Política Económica para el 2021, que será el tercer año de la actual administración.

La tristeza surge de reconocer que, a pesar de la tremenda coyuntura recesiva que experimenta el país, los recursos asignados a los programas de Inversión Física Presupuestaria (IFP) del Gobierno Federal, acumulan un total de 707.7 miles de millones de pesos que, si bien representan un crecimiento de 8% con respecto al gasto en IFP aprobado para el 2020, ese presupuesto continúa siendo inferior a los presupuestos nominales asignados a los programas del IFP en todos los años de los dos gobiernos anteriores, además de que su proporción relativa sobre el PIB Nacional es de apenas 2.5%, la más baja registrada desde 1995.

La insuficiencia de los recursos asignados a los programas de IFP se magnifica si se realiza el ejercicio de traer a valor presente los presupuestos anuales del IFP desde el 2012 al 2020. Los resultados de ese ejercicio se exponen en el Cuadro 2 y reflejan los bajos niveles absolutos y relativos de los presupuestos asignados por el Gobierno Federal a las actividades del IFP.

Asimismo, el 83% de los expertos que participan en la Encuesta sobre las Expectativas de los Especialistas en Economía del Sector Privado (EEEESP), publicada por el Banco de México en septiembre de este año, consideran que el actual no es un buen momento para invertir, porque “el entorno económico nacional se mantendrá igual o empeorará”.

Exportaciones y remesas

Partiendo de todo el contexto anterior, a nadie sorprende que la responsabilidad de echar a andar la recuperación de la economía nacional recaerá, una vez más, en el sector externo y que el principal motor de tracción serán las exportaciones manufactureras, a las que ya se están sumando también las de alimentos y otros productos agropecuarios, algunas inversiones extranjeras —que tampoco serán muy abundantes— y finalmente las remesas que envían nuestros paisanos que viven y/o laboran en Estados Unidos.

Ante esa expectativa, resulta comprensible que los funcionarios del gabinete económico del gobierno estén llenando de veladoras los altares dedicados al Tratado entre México, Estados Unidos y Canadá (T-MEC) que ya entró en vigor desde julio de este año.

Sin embargo, si se enfoca ese tema con más objetividad, la verdad es que lo único que aportará el T-MEC, al futuro de los intercambios económicos y comerciales de México con sus socios norteamericanos, será la certeza de que la gran mayoría de las reglas que prevalecieron en los 26 años que duró el viejo TLCAN seguirán vigentes, pero no es muy realista esperar que el T-MEC, por sí solo, imprimirá un gran impulso a la inversión extranjera, ni generará más volumen comercial del que se tenía, ya que esas variables responden más a los factores naturales que condicionan los ambientes de negocios, como son la evolución de los mercados internacionales, regionales e internos, las tendencias tecnológicas y las estrategias competitivas, así como los posicionamiento de las grandes compañías que lideran y compiten en los mercados de productos industriales y de servicios.

Por otra parte, aunque todavía no se tienen ideas precisas sobre cómo será la reestructuración de los mercados mundiales, ni de cómo será la nueva normalidad económica global, una vez que la pandemia del Covid-19 sea controlada, diversos expertos reconocen que la plataforma exportadora mexicana podría beneficiarse de la restructuración de las cadenas productivas globales, y de la relocalización de operaciones de compañías norteamericanas y europeas que podrían, eventualmente, trasladar algunas de sus operaciones asiáticas a suelo mexicano, para acceder a los mercados de América del Norte sin las barreras arancelarias que ha venido imponiendo el actual gobierno de Estados Unidos a las importaciones procedentes de China.

Camino largo y pedregoso

De acuerdo con las proyecciones realizadas por la compañía de consultoría especializada en el sector IHS Markit Customer Care, se estima que, al cierre del 2020, la producción regional de automóviles y vehículos ligeros en América del Norte sumará 12 mil 620 millones de unidades.

Esta cifra representa una disminución absoluta de -3.7 millones de unidades y de -22.7% en términos relativos, con respecto al volumen generado en 2019, pero si se compara con el volumen máximo de ensamble de 17 mil 900 millones alcanzado en el 2016, encontramos que la caída de la producción regional es de -29.4%, y que el 2020 será el cuarto año consecutivo con disminuciones en el volumen de producción regional (Cuadro 4).

La producción de vehículos que se verá más afectada será la de Canadá, que se estima bajará a 1.3 millones de unidades, -32.1% menor al volumen de vehículos ensamblados en el 2019.

En México, el ensamble terminal de vehículos podría alcanzar una cifra de 2.906 millones de unidades, lo que significaría una disminución de -22.5% contra los 3 mil 750 millones ensamblados en el mismo año comparativo.

Por su parte, el volumen de ensamble de vehículos en Estados Unidos podría quedar en 8 mil 408 millones, -21.1% con relación al logrado en el 2019.

Las proyecciones realizadas por IHS Markit en torno a la evolución de toda la industria automotriz norteamericana para horizontes de corto, mediano y largo plazos, de ningún modo podrían calificarse como halagüeñas, ya que se prevé una recuperación tan gradual, que será hasta el 2026 cuando el ensamble total de vehículos en la región T-MEC logrará una producción de 16 mil 700 millones de unidades para superar ligeramente los 16 mil 320 millones que salieron de las plantas norteamericanas en el 2019. Sin embargo, ese nivel de producción aún se encontrará -6.6% abajo de los 17.871 millones de vehículos ensamblados en el 2016.

Las mismas proyecciones de IHS Markit sugieren que la plataforma de ensamble vehicular que tendrá una recuperación relativamente más rápida será la de Estados Unidos, que podría cerrar el 2024 con una producción de 10.8 millones de vehículos, 1.4% mayor a la del 2019, la cual avanzará gradualmente hasta alcanzar 11 millones en el 2025 y, 11.2 al cierre del 2026, cantidad que, sin embargo, continuará siendo -6.7% menor a los 12 millones de vehículos ensamblados en el 2016.

En el caso de Canadá, las expectativas para la industria de ensamble terminal son mucho menos favorables, ya que su industria automotriz no alcanzará una recuperación plena ni siquiera para el cierre del 2026, cuando se espera un volumen de 1.6 millones de vehículos ensamblados, cantidad -16.7% inferior al volumen del 2019, y -33.3% contra los 2.4 millones de vehículos ensamblados en el 2016.

Por su parte, los escenarios esperados para la industria automotriz mexicana sugieren que, para el cierre 2020, el volumen de vehículos ligeros ensamblados en el país será de 2 mil 906 millones de unidades, cifra -22.5% inferior a la del 2019, y proyectan también que el ritmo de recuperación será en forma de “L” alargada, ya que será hasta el 2025 cuando el volumen de vehículos que saldrán de las plantas mexicanas llegará a 3.8 millones de unidades, 1.3% por arriba de los 3.75 millones registrados en el 2019, pero -3.4% inferior al máximo histórico de 3.93 millones ensamblados en el 2017, cantidad que, de acuerdo con IHS Markit, no se alcanzará a superar ni siquiera en el 2026, cuando se espera una producción total de 3.9 millones de vehículos.

Resulta interesante observar que aún en el contexto de una lenta recuperación de la industria automotriz región norteamericana, la plataforma de ensamble más dinámica será la mexicana, que entre el 2021 y el 2026 reportará un crecimiento medio anual (CMA) de 5.03%, seguida por la estadounidense con un CMA de 4.89% y al final por la canadiense, que aumentará a una tasa de CMA de 3.44%.

Industria con cierto ángel

A pesar de los pronósticos poco optimistas en torno a la recuperación de la industria automotriz regional, y con ella la mexicana, es preciso subrayar que los horizontes futuros para esta industria y sobre todo los de largo plazo serán más favorables que los de muchas otras actividades industriales y de servicios.

Paradójicamente, la pandemia de Covid-19 ha terminado por cuestionar las tendencias y percepciones en torno a que el futuro de la movilidad urbana tendría que basarse en sistemas de transporte colectivo masivos y eficientes, y en soluciones de propiedad compartida y de economías colaborativas, y que por ese mismo camino, ha fortalecido la convicción y la preferencia de los consumidores, en favor del uso y adquisición de vehículos de transporte individual y familiar para resolver sus necesidades de movilidad.

Lo anterior significa que los vehículos ligeros bajo los esquemas de propiedad individual, permanecerán por un largo tiempo más como la solución de movilidad dominante, cuando menos para los segmentos de poder adquisitivo medio y alto, por lo que la problemática relacionada con el crecimiento futuro de la producción y ventas de automóviles y vehículos ligeros continuará siendo una función dependiente del desempeño macroeconómico y del crecimiento del ingreso per cápita en las economías nacionales.

De lo anterior, es posible desprender que los horizontes futuros para la industria automotriz mexicana dependerán de la conformación y combinación de cuatro escenarios posibles: 1) Recuperación rápida y crecimiento sostenido de las economías de Estados Unidos y de Canadá; 2) Recuperación lenta y crecimiento intermitente de esas dos economías norteamericanas; 3) Recuperación rápida, e inicio de un ciclo de crecimiento sostenido de la economía mexicana; y 4) Recuperación lenta de la economía mexicana, y permanencia de un entorno político, económico y de negocios marcado por la incertidumbre y la desconfianza de los agentes económicos.

Si el comportamiento futuro de las economías de los tres socios del T-MEC se conforma a partir de una combinación de los escenarios 1 y 3, las perspectivas de la industria automotriz regional y nacional tendrán perfiles optimistas, ya que se beneficiaría tanto del crecimiento de los mercados externos como del interno, pero si los escenarios que prevalecen son los 2 y 4, las perspectivas podrían ser relativamente menos optimistas.

Por supuesto, está la probabilidad de que la alineación de los horizontes podría decantarse por una combinación de los escenarios 1 y 4, en la que el crecimiento de la industria automotriz mexicana sería casi completamente dependiente del dinamismo de las exportaciones, con un impulso casi nulo proveniente de los mercados internos; y también podría darse una probable combinación de los escenarios 2 y 3. Sin embargo, debemos reconocer que este es el menos probable de los horizontes, además de que, aún en el caso de que eso ocurriera, los resultados tampoco serían altamente positivos, ya que el tamaño de los mercados mexicanos de vehículos no alcanzaría para compensar el estancamiento o la retracción de las exportaciones a los mercados norteamericanos.

Nuevas pulsiones eléctricas

Entre todas las malas noticias sobre lo que pasa en México y en el mundo, provocado por las crisis sanitaria y económica, no podían faltar algunas pequeñas ráfagas de aire fresco y una de esas es el avance de las ventas de autos de propulsión eléctrica e híbrida.

Si lo anterior es una buena noticia, para México lo es más, ya que en el 2020 y contra vientos y mareas, se espera la venta de 19 mil 937 unidades de vehículos de propulsión eléctrica e hibrida, cifra que si bien resultará -24.3% menor a la del 2019 en términos absolutos, esa baja será inferior a la de las ventas de automóviles de propulsión por combustión interna (-31.5%), además de que por primera vez, la venta de este tipo de vehículos representará poco más del 2% de las ventas totales de automóviles y vehículos ligeros en el mercado nacional.

Otros artículos de interés

Ciberseguridad Industrial, ¿cuál es la amenaza real?

En México, la digitalización industrial avanza con fuerza y, con ella, emerge

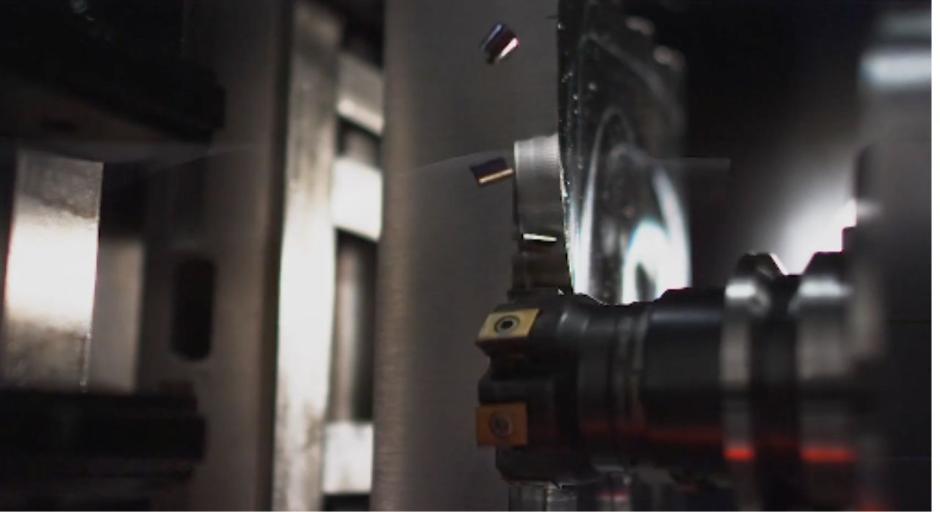

Así es como las mejoras tecnológicas en herramientas de corte optimizan el maquinado

En el mundo del maquinado, cada minuto cuenta. Las empresas metalmecánicas viven

Soluciones ante la presión energética en manufactura

Los fabricantes en México viven un escenario complejo en el acceso y

Lubricación automatizada, paso obligado en operación: Perma

En las plantas industriales, la lubricación ha pasado de ser una rutina

Cuidado ambiental: responsabilidad eslabonada

El cumplimiento de políticas de sostenibilidad en la industria manufacturera se ha

Limpieza industrial no escapa de la automatización

En la industria, la limpieza de áreas productivas es tan importante como